計劃3年新開2000家店,“WOW店”能否撐起必勝客的擴張野心?

王梓旭 · 2025-11-27 15:21:58 來源:品牌數讀 1222

必勝客中國正邁過一個新里程碑。

近日,必勝客宣布在華門店數突破4000家。事實上,這一里程碑的達成比官宣來得更早,據百勝中國2025年第三季度財報顯示,截至9月底,必勝客門店總數已達4022家。

規模突破背后,必勝客的經營邏輯正發生明顯轉變:同店交易量連續11個季度增長的同時,平均客單價回落至70元左右,反映出其通過優化價格挖掘大眾市場增量的轉型思路。

目前來看,“以價換量”已見初步成效,但面對下沉市場日趨激烈的競爭,必勝客的性價比優勢能否長期站穩?極速擴張的門店規模,又該如何與單店盈利模型形成良性平衡?

以價換量

近幾年,必勝客一直處于擴張周期。

據品牌數讀梳理發現,必勝客從2020年凈增74家的低點,到2021年增長至235家,2023及2024年均保持著凈新增400余家店。

2025年前三季度必勝客凈新增近300家店,考慮到四季度是連鎖餐飲的傳統開店沖刺期,其全年凈增數預計將繼續維持這一擴張節奏。

“以價換量”是支撐必勝客規模擴張的核心邏輯,低價策略直接帶動交易量增長,最終推動業績提升。

這一策略的成效在當前消費環境下尤為明顯,本季度必勝客同店交易量同比增長17%,不僅抵消了13%的客單價下滑,更推動系統銷售額同比增長4%、同店銷售額同比增長1%;剔除匯率影響后,單季度客單價已回落至70元左右。

而必勝客降價的核心還是在于產品端的場景適配,必勝客正大力推廣單人餐和高性價比比薩,這也意味著其正在通過降低門檻,主動從低頻的聚餐場景,切入到更高頻的日常用餐市場。

對于這種價格策略,百勝中國CEO屈翠容在電話會議上的回應非常直接:“底線是我們不買銷售額。”即不會為了單純推高營收數字,而進行犧牲利潤的惡性補貼。

她強調,必勝客采取的是一種“平衡策略”,即在短期內通過促銷驅動收入,但同時也必須保護利潤率并維持品牌的價格信譽。

事實證明,客單價的雙位數下滑,并未擊穿其利潤模型。本季度必勝客餐廳利潤率提升60個基點至13.4%,經營利潤同比增長7%。

對于必勝客以價換量的策略,在凌雁管理咨詢首席咨詢師、餐飲及食品行業分析師林岳看來,這并非簡單的讓利,而是頭部品牌利用技術手段壓低了運營成本。“例如自動披薩投料機和AI排班系統的應用,直接提升了人效和品控。”

這意味著,必勝客是通過后臺的技術效率提升,覆蓋了前臺價格調整帶來的成本壓力。

基于這套跑通了的盈利模型,百勝中國在投資者日上表示,計劃必勝客到2026年門店數達到5000家,并于2028年沖刺6000家。這也意味著,在未來幾年,必勝客必須在那些尚未觸達的毛細血管里,找到支撐這2000家增量的答案。

WOW店型提供增量?

從必勝客選址的變化,也能看出其整體策略上的調整。

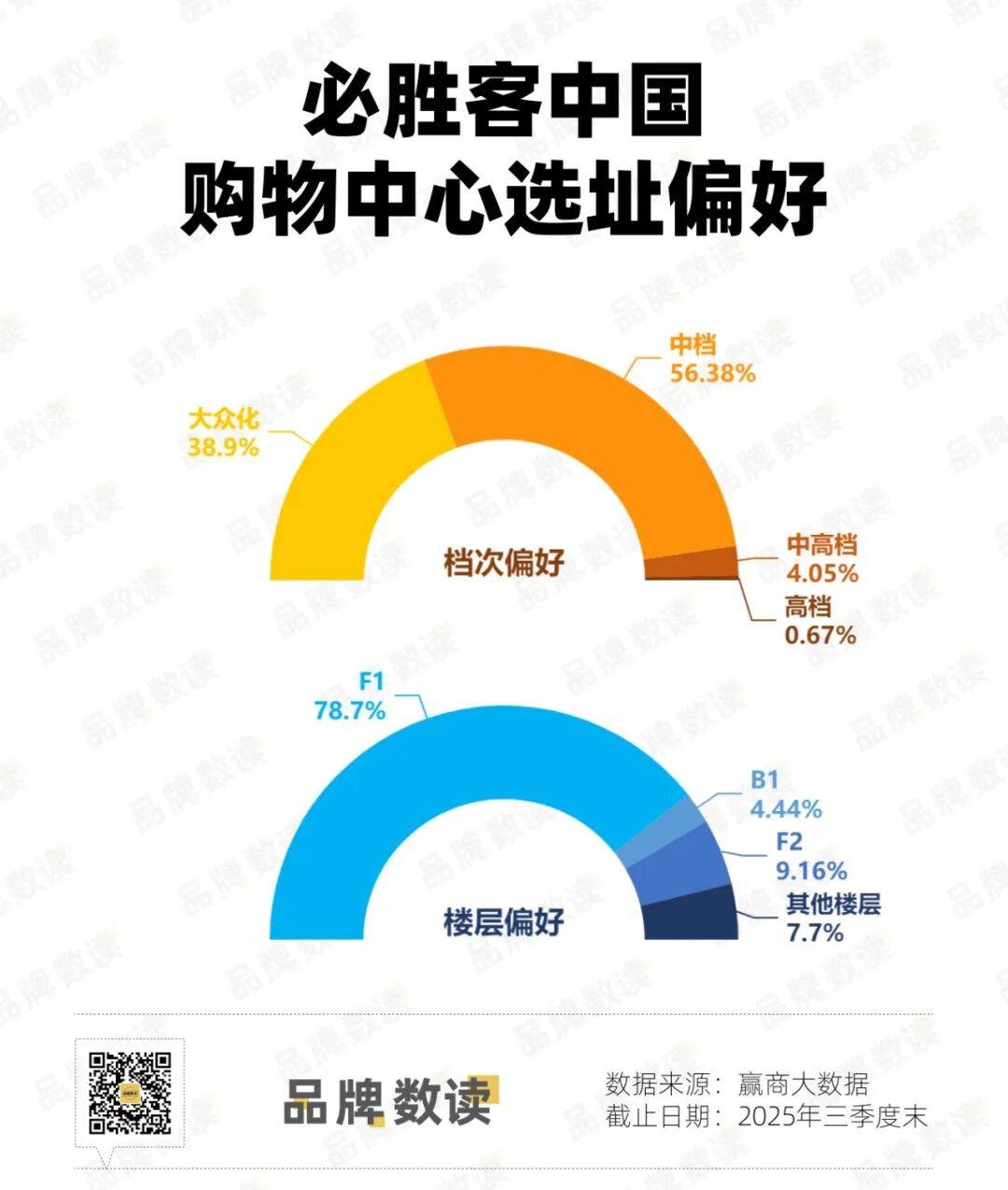

據贏商大數據顯示,以全國27城5萬方以上主要購物中心為統計范圍,即便餐飲行業普遍推行“小店化”轉型、撤離高租金樓層,必勝客仍有近8成商場門店布局于一樓,顯示出其對優質點位的偏好。

進一步分析其入駐商場的檔次可以發現,必勝客極度聚焦于大眾化和中檔購物中心,二者門店數合計占到商場總店數的超過95%。

事實上,其選址策略本質是為適配持續下探的價格體系。據投資者日資料顯示,必勝客正推廣如19元“比薩堡”、21元牛肉咖喱飯等單人餐,直接切入20-30元高頻午餐價格帶,“搶食”快餐市場。

而一樓臨街顯眼、曝光度高的優勢,恰好能支撐這一戰略,午餐時段以“品質快餐”吸引上班族,晚餐及周末則憑借首層的門面氣場與空間體驗,回歸“休閑餐廳”定位,承接家庭聚餐的溢價需求。

因此有業內人士表示,必勝客鎖定大眾化商場的優質點位,核心正是以可控租金拿下首層大店,從而落地“午餐做流量、晚餐做利潤”的雙場景運營模式。

這套策略在新一線、二線城市成效顯著,進一步鞏固了其核心城市的營收基本盤,但同時也暴露了其在下沉市場的布局短板。

從城市線級分布來看,必勝客目前呈現出典型的“紡錘形”結構。新一線和二線城市的門店數合計占比超過總數的一半,構成了其營收的基本盤;相比之下,三線及以下城市的門店數占比僅為3成左右,下沉市場滲透明顯不足。

核心原因在于,必勝客過去那種投資重、面積大的標準店,很難在低消費力的縣城市場賺到錢。據百勝中國投資者日資料顯示,同門的肯德基已覆蓋超過2000個城鎮,而必勝客僅進入1000多個,這意味著仍有諸多空白市場等待其挖掘。

為了解決這一成本難題,必勝客管理層開始推廣名為WOW的新店型,通過大幅壓低開店門檻,讓其終于有了進入這些下沉市場的“入場券”。

據財報披露,這種單店投資壓縮至65-85萬元的輕量化店型已開出250家。百勝中國CFO丁曉證實,憑借這一低門檻模型,必勝客2025年成功切入40個此前從未涉足的下沉城市。

更關鍵的是,這種低門檻模型恰好成為撬動加盟杠桿的核心支點。2025年前三季度必勝客凈新增門店中,加盟店占比已達27%,品牌還計劃未來將這一比例穩定在20%-30%區間。顯然,通過WOW店吸引下沉市場的加盟商,正是其實現規模擴張的核心路徑。

大店守住品牌“體面”,小店攻堅下沉市場,加盟模式撬動規模增長,這套組合拳在邏輯上雖已形成閉環,但隨之而來的是管理復雜度的幾何級上升。

上述業內人士稱,如何在數千家門店的規模下,讓直營與加盟、正餐與快餐這兩套截然不同的運營體系兼容共存,將是必勝客邁向6000家門店目標途中最大的不確定性。

下沉的代價

當前,必勝客面臨的挑戰已不再是單純的規模競賽,而是如何在日益擁擠的下沉市場中,建立屬于自己的差異化競爭優勢。

隨著客單價進一步下探,其競爭坐標系已發生實質性位移:對手不再局限于棒約翰、達美樂等同類西餐,而是擴容至中式快餐、縣城本土披薩品牌,以及薩莉亞等低價西餐品牌。

在低線城市,這種競爭更趨赤裸,沒有過多品牌濾鏡,消費者更聚焦價格與份量的極致性價比,正如林岳向品牌數讀所言:“未來必勝客的主要競爭來自優質本土餐廳與低價披薩品牌。”

這意味著,必勝客被迫跳出了原本的舒適區,進入了一個更為赤裸的存量博弈場。為了應對這種高頻競爭,必勝客在產品端做出了顯著的“快餐化”調整。

屈翠容在Q3電話會議上透露,必勝客的“漢堡”品類正顯示出強勁的增長,且“入門級比薩”在今年實現了雙位數的銷售增幅。

這組數據從官方層面印證,必勝客正加速脫離低頻聚餐的西式休閑定位,轉向日常剛需的高頻快餐賽道,消費場景更貼近大眾日常用餐需求。

市場更深層的擔憂在于:長期維持這種低價策略,是否會不可逆地損耗品牌溢價?

對此,林岳給出了相對理性的判斷:“當前來講,客單價與品牌定位有關,和規模則關系不大。”

他認為,只要能通過精細化運營保證利潤,品牌溢價將更多來源于“自身產品開發的能力”以及“情緒價值拉滿的營銷手段”。必勝客近期與熱門游戲、動漫IP的高頻聯名,正是試圖在價格下行的同時,通過維持品牌的活躍度來對沖價值稀釋風險。

必勝客4000家門店的里程碑,本質是一場以“降維換規模”的主動調整。在當下的消費環境,它靠妥協與適配守住了陣地,也暴露了頭部品牌在市場壓力下的現實選擇。

但不可否認的是,隨著客單價和店型的雙重下探,必勝客的“快餐屬性”正越來越突出。

當它走出舒適區,在下沉市場與薩莉亞們短兵相接時,必勝客是否做好了準備,去打一場利潤空間收窄、且容錯率并不高的持久戰?這或許將是其沖刺6000店路上最大的考驗。

本文轉載自:品牌數讀;作者:王梓旭;編輯:童潔

寫評論

0 條評論